您现在的位置是:首页 > 新闻资讯网站首页新闻资讯

刘殊呈:油气上游业务温室气体排放现状与碳中和路径分析|文选

摘 要: 截至2021年10月,在全球最大的31家油气企业中,已有24家企业公布了碳中和目标,其中18家企业明确了上游业务的减排任务,上游温室气体排放强度年平均递减率为2.71%。各公司上游排放强度差别明显,碳中和目标内容与范围的差异也较大。石油公司上游板块转型措施包括加快发展天然气产业、减少逸散排放、控制常规燃烧、碳封存、发展可再生能源等,转型路径分为全速转型、积极转型、渐进转型。与国际领先油气企业相比,当前中国油气企业受资源禀赋和技术发展水平影响,上游温室气体排放强度较高,要从技术进步和提高管理水平两方面着手降低碳排放强度,并制定详细的减排计划;在制定碳中和目标时,必须优先充分考虑上游板块的减排潜力,使上游业务先于企业整体完成碳中和目标;在减排过程中针对不同类型的油气资产参考不同的实施路径,施行“一企一策”。

1 、油气上游业务温室气体排放特点分析

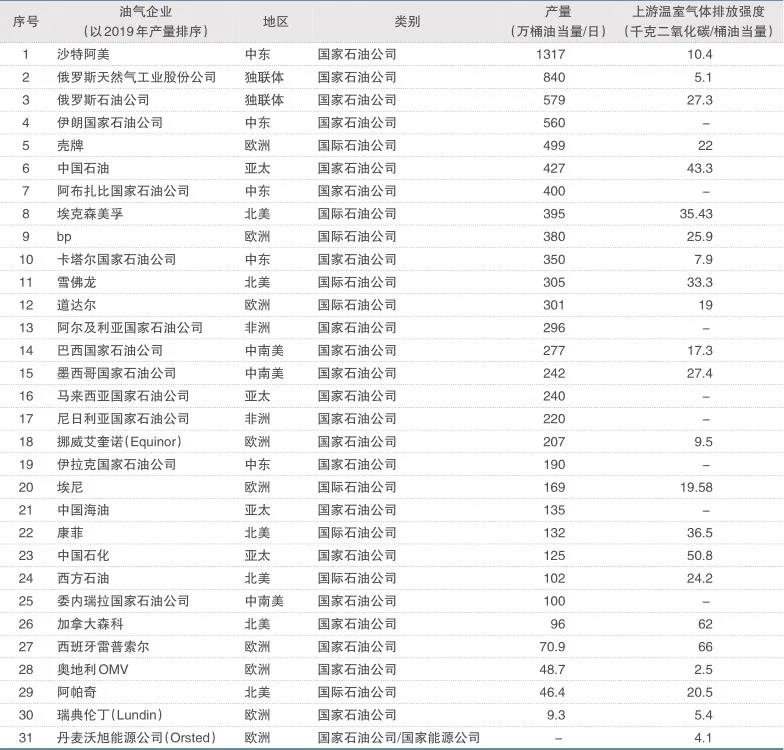

根据对全球最大的31家油气企业可持续发展报告的调研,上游业务的排放源来自油气田生产、加工处理、油气集输等,包括钻井、开发、集输储运等环节。为排除新冠肺炎疫情和油价剧烈波动对上游业务的影响,本文选用各企业2019年上游业务的油气产量与温室气体排放强度数据进行对比分析。

表1 国际油气公司2019年油气产量与上游温室气体排放强度

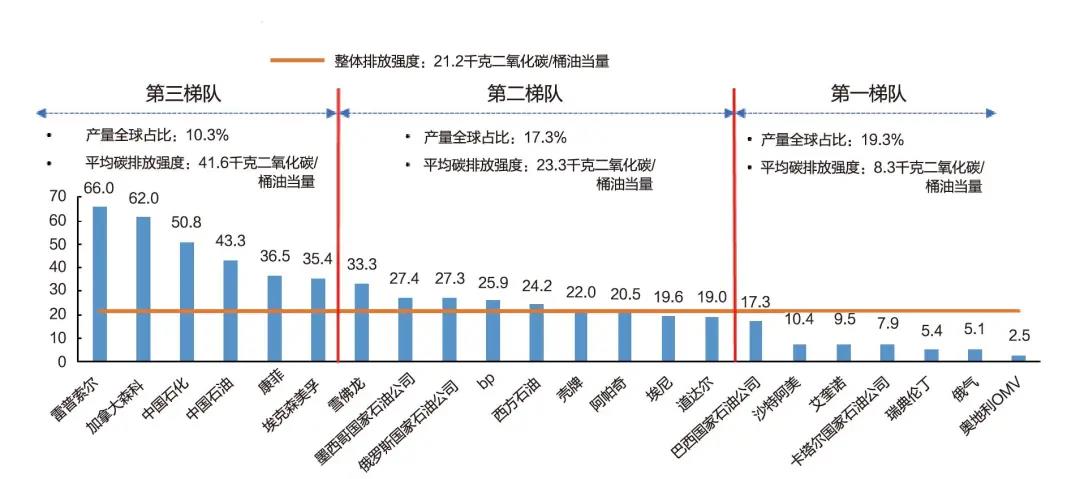

1.1 各公司上游排放强度差别明显,根据公司特点和排放情况可划分为三个梯队

在31家企业中,共有23家公布了2019年上游油气业务温室气体排放数据,温室气体加权平均排放强度为21.2千克二氧化碳/桶油当量。根据各公司排放强度与平均水平的差距,总体可分为三个梯队。第一梯队主要为资源禀赋优异或以天然气业务为主的国际石油公司与低碳转型进程较快的中小型油气企业,平均温室气体排放强度低于10千克二氧化碳/桶油当量;第二梯队以欧洲国际石油公司为主,平均温室气体排放强度为23.3千克二氧化碳/桶油当量,代表了资源禀赋正常水平的大型公司在当前技术水平下,经过10~15年左右碳排放管理后能达到的水平;第三梯队以资源禀赋较差的国家石油公司与转型理念保守的美国国际石油公司为主,平均温室气体排放强度为41.6千克二氧化碳/桶油当量,反映了碳排放管理仍处于起步期的大型油气公司所处的水平。

图1 2019年国际油气企业上游温室气体排放强度对比

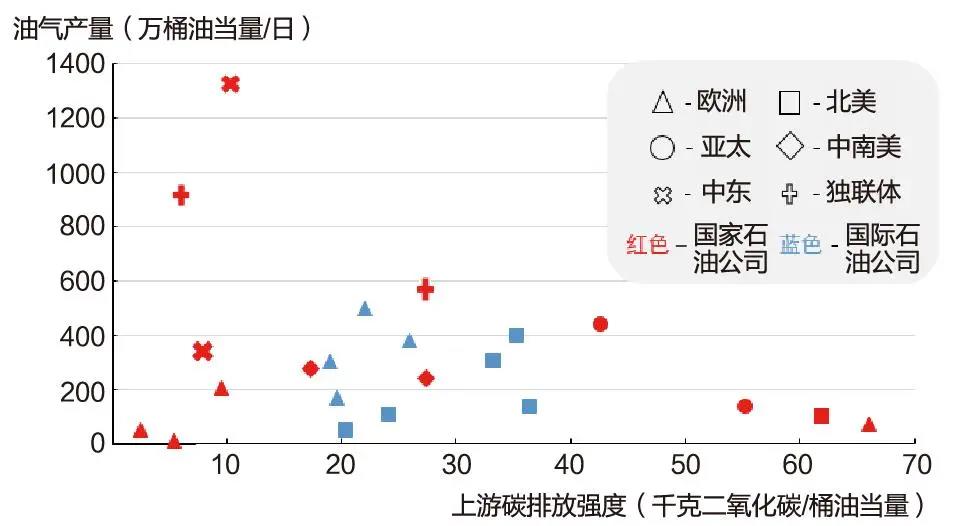

1.2 国家石油公司排放强度差别较大,国际石油公司相对集中

在纳入统计范围的31家企业中,共有9家国际石油公司与22家国家石油公司。其中,9家国际石油公司全部公布了其上游业务的温室气体排放强度现状;22家国家石油公司中有14家公布了上游排放数据,占纳入调研范围国家石油公司总数的61%,产量的72%。国际石油公司的上游温室气体排放强度较为集中,普遍在20~40千克二氧化碳/桶油当量,国家石油公司的上游温室气体排放强度差异较大。

图2 2019年国际石油公司与国家石油公司上游温室气体排放对比

国际石油公司的业务范围往往遍布世界各区块,其油气资产普遍较优,且碳排放管理起步较早,因此其上游温室气体排放强度较低;而国家石油公司作为国有控股公司,以开采本国油气资源为主,受国家资源分布影响较大。

1.3 未公布排放强度的企业主要集中在非洲和中东不稳定地区

剩余的8家未公布排放现状的企业主要分布在非洲和中东不稳定地区,均为国家石油公司。中东和北非地区的油气企业主要是由于国际政治因素影响下企业发展受限,这些地区的油气企业还没有将碳排放管理纳入企业发展战略;其他例如亚太、中南美等地区的国家石油公司则因为发展起步较晚,其企业的生产技术水平及环保理念与国际领先油气企业相比存在一定差距,还没有建立起完善的企业碳排放管理体系标准,暂时也还没有公布企业的温室气体排放现状及减排目标。

2 、油气企业上游业务碳中和目标与实现路径

2.1 碳中和目标

截至2021年10月底,31家样本油气企业中,24家公布了上游减排目标,7家公司未公布企业碳中和目标。

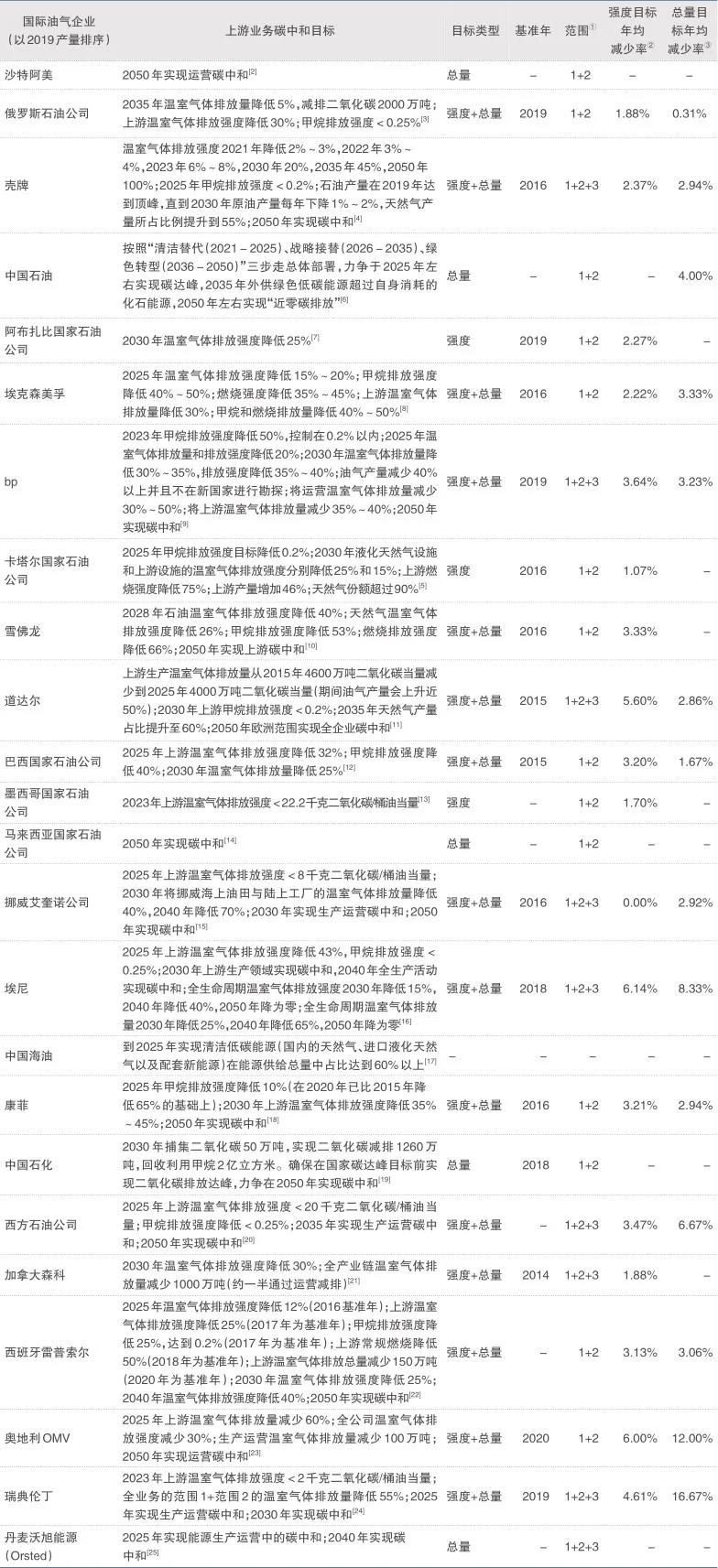

表2 国际油气企业上游业务碳中和目标

2.1.1 目标内容与范围差异较大的背景原因

各企业碳中和目标内容与范围差异较大,主要有两类背景原因。

一是欧美地区政策和当地油气需求对欧美国际石油公司碳中和目标影响明显。欧洲国家政府和欧盟长期持续推进减排进程,且在法律层面上强制要求全欧洲于2050年实现碳中和。美国政府的气候政策缺乏持续性,虽然美国2021年重返《巴黎协定》后提出2050年全美碳中和的目标,但仅停留在政府宣示程度,企业减排的积极性不高。欧美地区的油气需求也有所差异,其中欧洲社会的油气能源需求已经达峰,而美国地区虽然石油需求已经达峰,但天然气需求仍在持续增长,未来的油气资源仍将在能源结构中占据重要位置,油气总需求量还将进一步上升。因此,欧洲国际石油公司的目标往往较为激进,大多宣布了2050年前实现企业全范围碳中和的宏伟目标与详细的阶段减排计划;而美国国际石油公司有些还没有确定于2050年前实现碳中和或在环境舆论压力驱使下被迫跟随国际减排大势宣布了碳中和目标,并且其减排目标只针对企业范围1和范围2的排放量。

二是产油国资源禀赋和对减排的重视程度是国家石油公司碳中和目标的主要影响因素。国家石油公司作为国有的能源生产供应商,由国家政府出资控股,其转型受制于多种因素,包括其国家的能源需求、资源分布、市场规模、政策指向等,因此不同地区国家石油公司的碳排放目标差异较大。例如,沙特阿美位列世界第一大石油公司,正是由于其得天独厚的资源优势,国家发展十分依赖石油行业;同时沙特阿拉伯的油气能源补贴较高,油气价格较低,阻碍了可再生能源行业的发展,加之其油气生产的温室气体排放强度处于国际领先水平;在上述因素影响下,沙特阿美发展可再生能源的动力不足,于2021年10月刚刚宣布其2050年实现范围1和范围2净零碳排放的保守减排目标。瑞典伦丁能源公司与丹麦沃旭能源公司虽然规模较小,但十分重视环境保护,可再生能源发电技术领先,因此其碳排放目标甚至比国际石油巨头更加领先,分别宣布于2030年和2040年实现企业全范围净零碳排放。

2.1.2 排放强度目标和总量目标各有侧重

在所有公布减排目标的企业中,有些企业的目标包含了排放强度与排放总量的双重指标,有些企业的目标则只包含了单一指标。根据产量加权计算,不同分类情况下的排放强度和排放总量目标年均减少率见表3。总体来看,国际石油公司的减排目标优于国家石油公司,欧美地区油气企业的减排目标优于其他地区油气企业。

表3 不同分类下排放强度和排放总量目标年均减少率

2.1.3 上游业务有助于提前实现碳中和时间

在油气企业全产业链中,上游业务是唯一可能实现“负排放”的业务部门,上游业务产生的负排放量,可以抵消企业中下游的排放量,实现企业整体碳中和目标。在22家公布了碳中和/减排目标的企业中,挪威艾奎诺公司、埃尼、西方石油和瑞典伦丁4家企业在目标中明确了上游业务比企业整体提前实现碳中和。这4家企业上游收入、排放量占比与提前实现碳中和时间见表4。

表4 埃尼等公司上游业务收入及排放量占比

2.2 油气行业上游转型措施及路径分析

2.2.1 转型措施

通过整理汇总各石油公司的可持续发展报告,可以将国内外石油公司上游板块能源转型的具体措施归纳为7个方面:加快发展天然气产业;减少逸散排放;控制常规燃烧;碳封存;发展可再生能源;加快碳市场建设以及剥离油气资产。

表5 国际油气企业上游板块能源转型措施

资料来源:各油气企业可持续发展报告与能源转型方案

在上述7方面转型措施中,又可划分为以下3类。

第一类包含加快发展天然气产业、减少逸散排放和控制常规燃烧。这类措施是通过提高天然气这类清洁能源在能源结构中的占比、泄漏检测与维护、甲烷回收利用等措施,可以在不加大资金投入的情况下提升企业效益,降低企业的温室气体排放量,被油气企业广泛应用。

第二类包含碳封存和发展可再生能源。这类措施是通过发展碳捕集与封存(CCS)/碳捕集利用与封存(CCUS)技术以及森林碳汇来吸收大气中的二氧化碳,通过发展可再生能源业务来降低源头的碳排放。该类措施成本高于第一类措施,且在缺乏政策支持的当下尚无可观的经济效益,但在全球能源转型大势以及环保舆论的压力驱动下,被企业结合自身特点所采用。

第三类措施包含加快碳市场建设和剥离油气资产,这是石油公司为应对能源转型趋势的主动出击。石油公司调整战略布局,通过减少油气勘探开发力度、剥离非核心油气资产转而重整自身投资组合,向可再生能源、氢能等低碳能源转型,可以根本性减少企业的温室气体排放量,但需要庞大的资金投入,是一个长期的转型过程,主要被积极转型的欧洲油气企业所采用。

2.2.2 典型行动路径

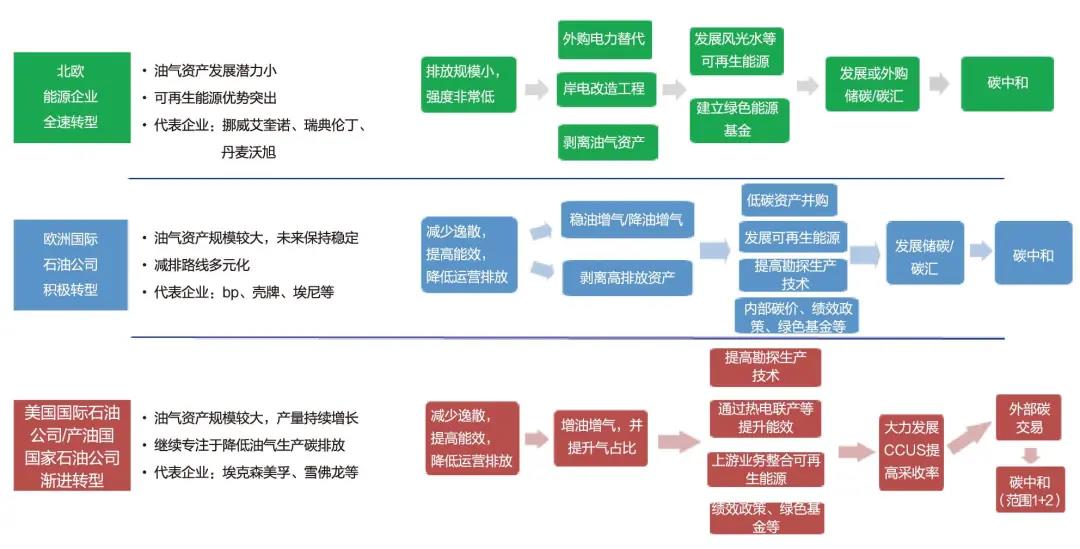

通过梳理各油气企业的转型措施,可以总结出3条转型路径。

图3 国际油气企业典型转型路径

一是全速转型。北欧地区油气资产较优且发展潜力较小的油气企业当前拥有远低于国际平均水平的排放强度,且其在可再生能源技术的应用上处于行业领先位置,最接近实现碳中和的目标。例如瑞典伦丁公司,其通过发展海上风电以及实施岸电改造工程等措施,近3年碳排强度降低51%,将于2025年实现上游业务碳中和。

二是积极转型。欧洲国际石油公司的转型措施较为多元化,除了设法减少油气生产过程产生的碳排放量外,还广泛投资于电力、可再生能源和氢能等领域,通过自身发展及收购可再生能源资产,设法将传统油气行业核心优势和经验拓展到可再生能源业务。欧洲国际石油公司还普遍积极参与碳市场建设,包括制定内部碳价并融入企业的经营决策、通过购买排放额度销售碳中和产品等。例如bp公司通过实施火炬和燃烧器优化、发展可再生能源、剥离阿拉斯加业务等措施,近5年排放强度降低30%。

三是渐进转型。美国国际石油公司虽然也投资于一些可再生能源领域,但转型力度明显小于欧洲国际石油公司,企业的碳排放管理标准与体系也不如欧洲国际石油公司完善,其核心业务仍集中于油气领域,主要通过提高油气开采过程中的能源利用效率与低碳化技术水平以及通过碳封存和碳抵消措施来实现减排目标。例如,雪佛龙公司通过对设备设施进行泄漏检测与维护、减少常规燃烧、应用热电联产工艺以及在上游生产中应用太阳能等措施,近5年排放强度降低32%。产油国国家石油公司的转型措施虽然各有差异,但减排措施主要仍集中在第一类(发展天然气产业、减少逸散排放和控制常规燃烧),且大多数国家石油公司并不打算减持油气资产。例如,巴西国家石油公司通过提升天然气业务比重、发展二氧化碳超深水域储存技术等,近5年排放强度降低24%。

下一篇:川空供墨西哥液体空分装置投产